Was ist eine Holding?

Eine Holding -- ein Begriff, der in der Geschäftswelt oft genannt wird. Viele denken, dass es sich dabei um eine eigene Rechtsform handelt. Doch in Wahrheit ist die Holdingstruktur eine bestimmte Struktur, die es Ihnen ermöglicht, verschiedene Unternehmen zu verwalten und zu kontrollieren.

Das Wort "Holding" stammt aus dem Englischen und bedeutet so viel wie "haltend" oder "innehabend". Eine Holding Struktur umfasst in der Regel eine übergeordnete Muttergesellschaft und mindestens eine Tochtergesellschaft. Zwischen den Unternehmen bestehen Beteiligungen und wirtschaftliche Abhängigkeiten. Doch was genau bringt eine Holdingstruktur eigentlich mit sich?

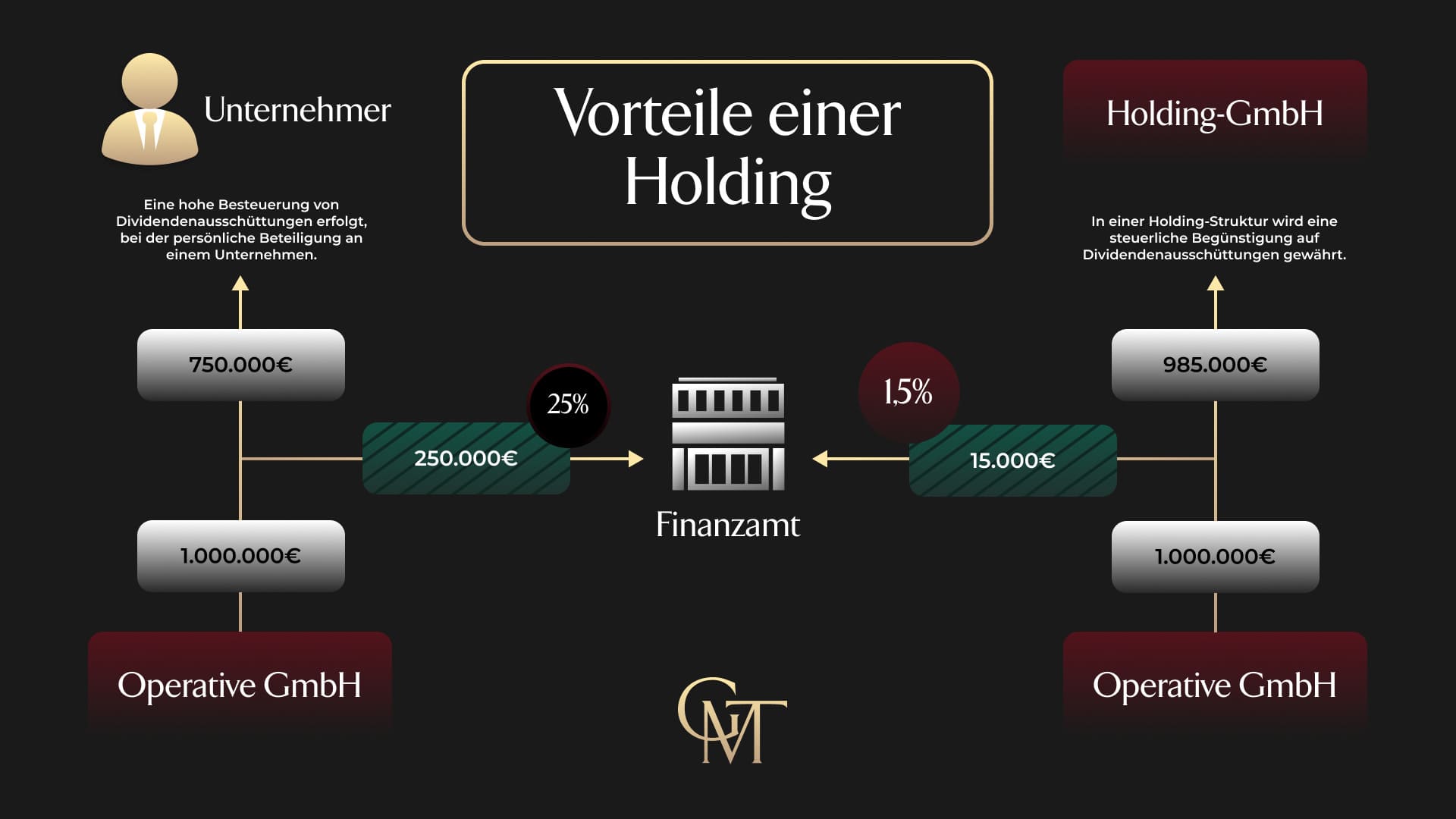

Vor allem steuerliche Vorteile! Wenn Sie bei der Gründung einer Holding alles richtig machen, können Sie davon profitieren. Meistens wird die Holding-Gesellschaft in Form einer GmbH gegründet, die jedoch in der Regel kein eigenes operatives Geschäft betreibt. Vielmehr geht es darum, andere Unternehmen zu verwalten und zu beteiligen.

Die Holdingstruktur hat aber noch weitere Vorzüge: Die Einkünfte der GmbH, also die Dividenden und Veräußerungsgewinne, sind zu 95 % steuerfrei. Ein unglaublich attraktiver Vorteil, oder nicht?

Es ist jedoch wichtig zu erwähnen, dass der Begriff Holding in Deutschland nicht gesetzlich festgelegt ist. Vielmehr handelt es sich um eine Organisationsform, die keine geregelte Gesellschaftsform ist. Die unter der Holding-Gesellschaft gruppierten Unternehmen haben jedoch jeweils eigene operative Geschäfte.

Insgesamt bietet eine Holdingstruktur also viele Vorteile -- insbesondere wenn es um steuerliche Aspekte geht. Wenn Sie die Gründung einer Holding in Erwägung ziehen, sollten Sie jedoch unbedingt professionelle Hilfe in Anspruch nehmen, um sicherzustellen, dass Sie alles richtig machen und von allen Vorzügen profitieren können.

Welche Gesellschaftsform ist die richtige für Ihre Holding? – Personengesellschaft vs. Kapitalgesellschaft

Bei der Gründung einer Holding ist es unerlässlich, die richtige Gesellschaftsform zu wählen. Hierbei stehen grundsätzlich zwei Optionen zur Wahl: Die Personengesellschaft und die Kapitalgesellschaft.

- Eine Personengesellschaft bietet den Vorteil einer schnellen Gründung und einer einfachen Gesellschafterstruktur. Allerdings ist zu beachten, dass die Gesellschafter persönlich, solidarisch, unmittelbar und unbeschränkt haften. Um diese Haftungsrisiken zu minimieren, empfiehlt sich oft die Wahl der GmbH & Co. KG.

- Die Kapitalgesellschaft hingegen bietet eine Haftungsbeschränkung für die Rechtssubjekte, beispielsweise bei einer GmbH auf das Gesellschaftsvermögen. Hierbei ist zu beachten, dass ein Mindeststammkapital von 25 000 Euro erforderlich ist (wovon mindestens 12 500 Euro zur Gründung eingezahlt werden müssen).

Bevor Sie sich für eine Gesellschaftsform entscheiden, sollten Sie sich gründlich informieren und beraten lassen. Denn die Wahl der richtigen Gesellschaftsform kann entscheidend für den Erfolg Ihrer Holding sein.

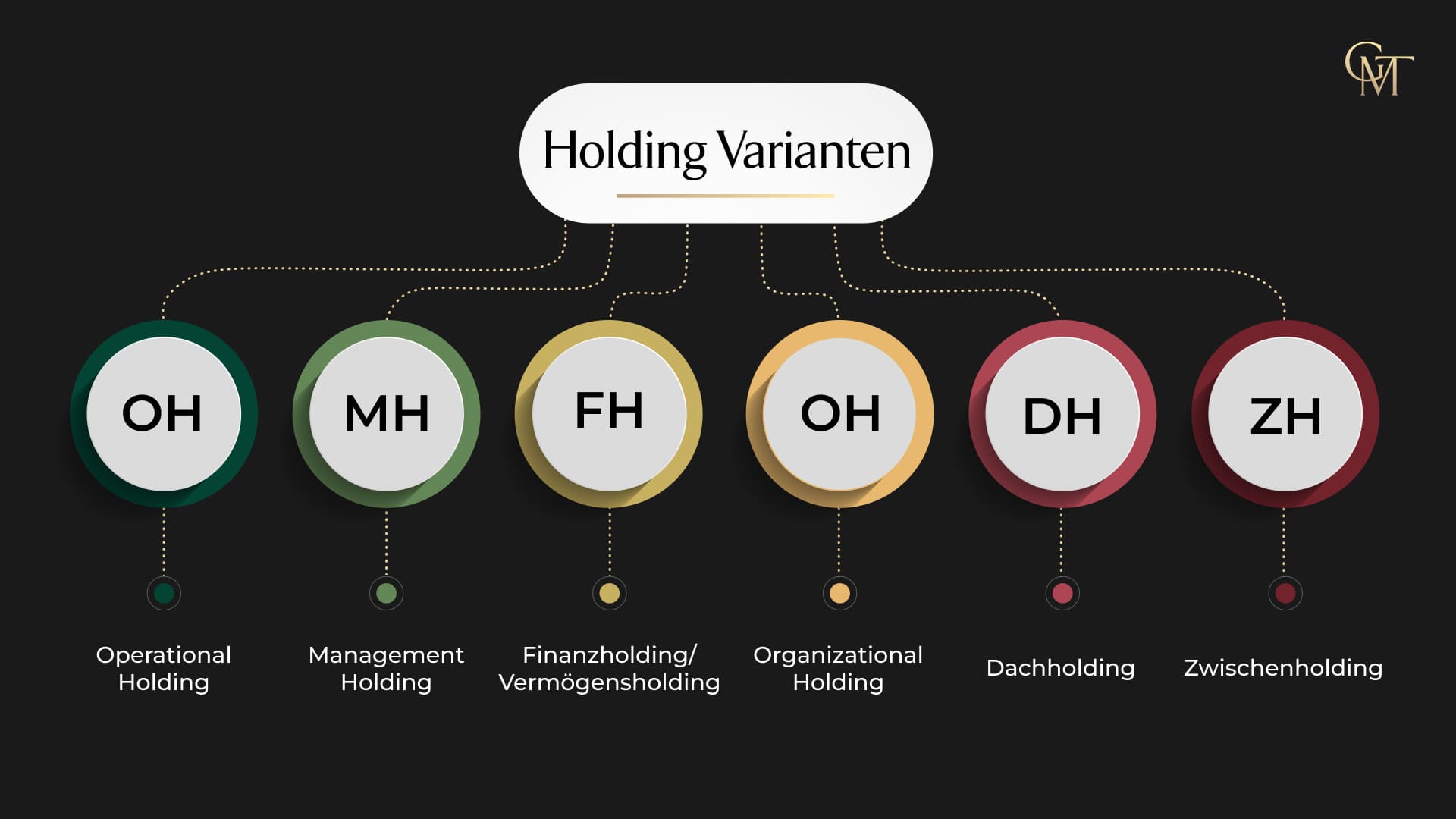

Welche Holding Varianten gibt es?

Wenn Sie eine Holding gründen möchten, haben Sie zahlreiche Möglichkeiten, welche Variante der Holding-Struktur Sie wählen können. Hier sind einige der häufigsten Varianten:

- Operational Holding: Bei dieser Art von Holding übernimmt die Muttergesellschaft das operative Geschäft, während das Tochterunternehmen in mehrere Unternehmen aufgeteilt ist. Die Muttergesellschaft hat somit einen starken Einfluss auf das Tochterunternehmen.

- Management Holding: Hierbei hat die Muttergesellschaft die Kontrollfunktion und die strategische Steuerung inne, während die Tochtergesellschaften das operative Geschäft betreiben.

- Finanzholding oder Vermögensholding: Die Muttergesellschaft übernimmt die Vermögensverwaltung und hat die Funktion einer Bank, ohne jedoch eine Kontrollfunktion oder operative Geschäfte auszuüben. Die Tochtergesellschaften betreiben das operative Geschäft und sind finanziell von der Muttergesellschaft abhängig.

- Organizational Holding: Bei dieser Art von Holding hat die Muttergesellschaft lediglich die Funktion, eine obere Hierarchieebene darzustellen. Sie ist ein Instrument der internen Organisation. Die Tochtergesellschaften sind intern meist nochmals aufgespalten.

- Dachholding: Hier stellt die Muttergesellschaft vorwiegend die obere Hierarchieebene dar, während die Tochterunternehmen keine besonderen Merkmale aufweisen.

- Zwischenholding: Bei dieser Art von Holding steht die Muttergesellschaft selbst unter einer weiteren Muttergesellschaft. Die Tochtergesellschaften der Holding haben keine eigenen typischen Merkmale.

Jede Variante der Holding-Struktur hat ihre eigenen Vor- und Nachteile, und es ist wichtig, die richtige Wahl für Ihr Unternehmen zu treffen. Eine professionelle Beratung kann hierbei von großem Nutzen sein, um sicherzustellen, dass Sie die bestmögliche Entscheidung treffen.

So gründen Sie erfolgreich eine Holding – wichtige Schritte zur Gründung der Mutter- und Tochtergesellschaften

Wenn Sie die Gründung einer Holding planen, gibt es einige wichtige Schritte zu beachten. Zunächst sollten Sie das Mutterunternehmen gründen, da Sie dann die Tochtergesellschaften diesem unterordnen können. Dabei können Sie selbst entscheiden, wie hoch die finanzielle Beteiligung des Mutterunternehmens an den Tochtergesellschaften ist. In der Regel liegt diese Beteiligung bei 100 %, aber es gibt auch andere Möglichkeiten, die Abhängigkeit der Töchter als Muttergesellschaft auszuüben, beispielsweise durch Kontrolle oder vertragliche Beherrschung.

Es ist wichtig, sich bewusst zu sein, dass bei der Gründung einer Holding die Muttergesellschaft als erstes gegründet werden sollte. Denn ohne Mutter gibt es keine Tochtergesellschaften und keine Enkelunternehmen. Ähnlich wie im richtigen Leben gilt auch hier die Regel: Erst die Mutter, dann die Tochter.

Wenn Sie die Gründung einer Holding in Erwägung ziehen, sollten Sie unbedingt professionelle Hilfe in Anspruch nehmen. Denn eine korrekte und sorgfältige Gründung ist entscheidend für den Erfolg Ihrer Holding. Mit der richtigen Vorgehensweise und einer sorgfältigen Planung kann Ihre Holding in eine erfolgreiche Zukunft starten.

Wie Sie im Nachhinein eine Holding gründen können – wichtige Aspekte und potenzielle steuerliche Nachteile

Wenn Sie bereits ein Unternehmen gegründet haben und im Nachhinein eine Holdingstruktur etablieren möchten, gibt es einige Dinge zu beachten. Zunächst müssen Sie ein zweites Unternehmen gründen, welches dann als Tochterunternehmen fungieren wird. Ihr erstes Unternehmen wird somit zur Muttergesellschaft.

Allerdings gibt es hier diverse Veränderungen am Gesellschaftsvertrag der Tochtergesellschaft vorzunehmen, um sicherzustellen, dass die Muttergesellschaft auch tatsächlich Gesellschafterin des Tochterunternehmens wird. Eine nachträgliche Gründung einer Holding kann also nicht nur bürokratisch kompliziert sein, sondern unter Umständen auch steuerliche Nachteile mit sich bringen.

Es ist daher von großer Bedeutung, dass Sie sich mit dem Umwandlungsrecht auseinandersetzen und gegebenenfalls professionelle Hilfe in Anspruch nehmen. Eine korrekte und sorgfältige Vorgehensweise ist hierbei entscheidend, um eine vernünftige Holdingstruktur zu schaffen und steuerliche Nachteile zu vermeiden.

Steuerliche Vorteile der Muttergesellschaft – Sind die Einkünfte steuerfrei?

Eine interessante steuerliche Regelung besagt, dass das Mutterunternehmen von der Gewerbesteuer befreit sein kann, wenn es mindestens 15 % Anteile an dem Tochterunternehmen hält. Dies ist ein bedeutender Vorteil für die Holdingstruktur und kann zu erheblichen Einsparungen führen. Jedoch gibt es hierbei bestimmte Voraussetzungen zu erfüllen und es ist wichtig, sich im Vorfeld über die steuerlichen Rahmenbedingungen gründlich zu informieren. Mit einer professionellen Beratung und sorgfältiger Planung können Sie jedoch von den steuerlichen Vorteilen einer Holdingstruktur profitieren.

Steuerliche Aspekte der Holding-Gesellschaft – Vorteile und Rahmenbedingungen

Bei der Gründung einer Holding Gesellschaft spielt das Thema Steuern eine bedeutende Rolle. Insbesondere die Steuerersparnis ist hierbei von großem Interesse. Dabei konzentrieren sich viele auf zwei Steuerarten, die im Fokus stehen: die Wegzugsbesteuerung und die Erbschaftssteuer.

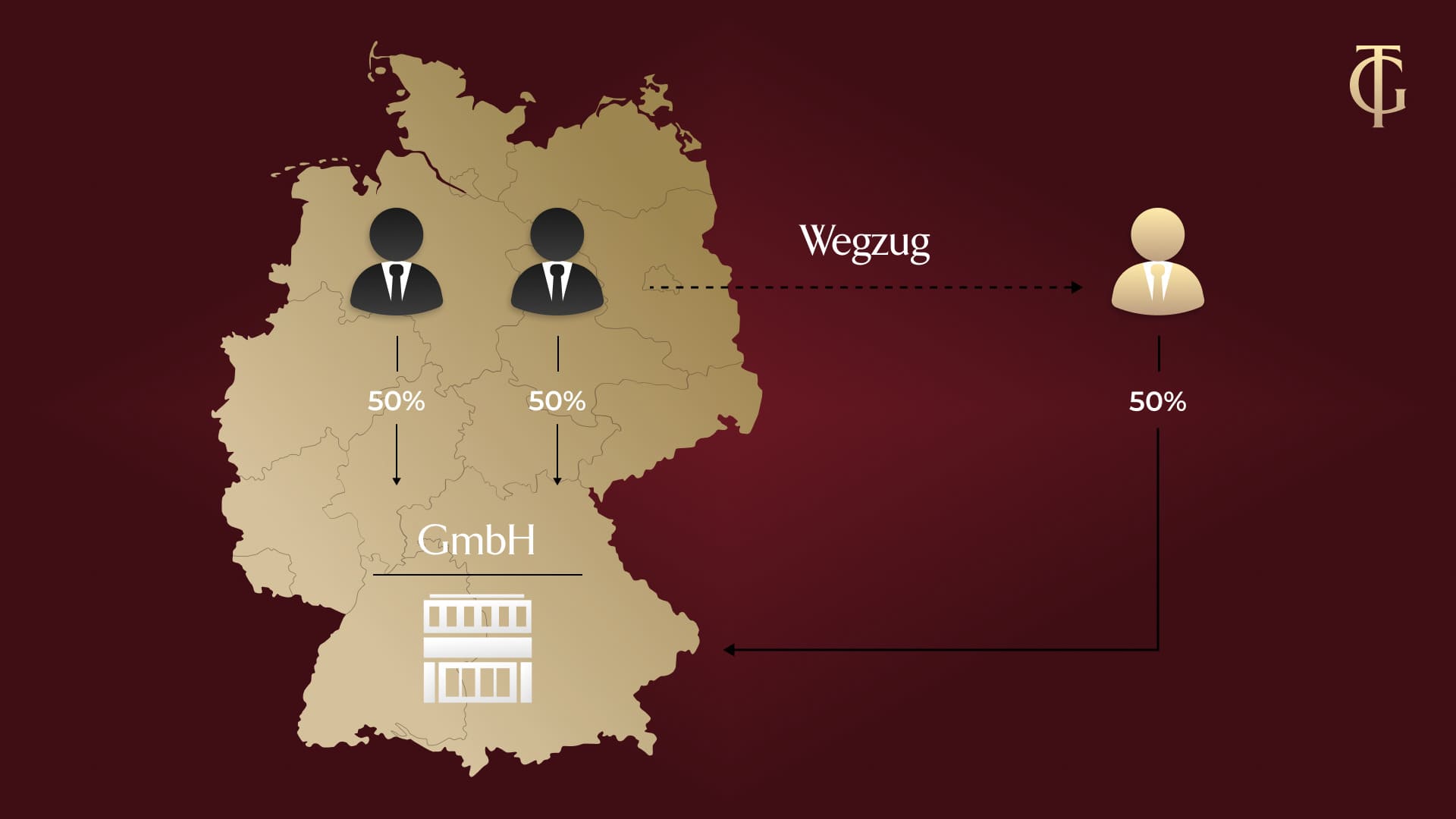

- Die Wegzugsbesteuerung tritt in Kraft, wenn ein Unternehmen seinen Geschäftssitz ins Ausland verlagert. In diesem Fall müssen unter Umständen Steuern auf stillen Reserven gezahlt werden. Eine Holding-Gesellschaft kann jedoch die Wegzugsbesteuerung vermeiden, indem sie die Tochterunternehmen ins Ausland verlagert und somit das operative Geschäft im Ausland stattfindet. Hierbei gibt es jedoch bestimmte Rahmenbedingungen zu beachten.

- Auch die Erbschaftssteuer kann bei der Gründung einer Holding-Gesellschaft ein Thema sein. Durch eine geschickte Vermögensplanung und eine sorgfältige Vorgehensweise kann jedoch eine erhebliche Einsparung bei der Erbschaftssteuer erzielt werden. Es ist hierbei jedoch wichtig, dass die steuerlichen Rahmenbedingungen genau beachtet werden und dass eine professionelle Beratung in Anspruch genommen wird.

Insgesamt sind die steuerlichen Aspekte bei der Gründung einer Holding Gesellschaft von großer Bedeutung und es ist wichtig, sich im Vorfeld gründlich zu informieren und gegebenenfalls professionelle Hilfe in Anspruch zu nehmen. Mit einer sorgfältigen Planung und der richtigen Vorgehensweise können jedoch erhebliche Steuervorteile erzielt werden.

Die Wegzugsbesteuerung

Die Wegzugsbesteuerung stellt bei der Gründung einer Holding-Gesellschaft ein wichtiges Thema dar. Hierbei geht es um die Besteuerung von Beteiligungen an einer Kapitalgesellschaft beim Wegzug des Gesellschafters ins Ausland. Dabei wird von einer fiktiven Veräußerung der Beteiligung ausgegangen, auch wenn tatsächlich kein Geldzufluss stattfindet. Dies kann zu erheblichen Liquiditätsproblemen führen.

Um die Wegzugsbesteuerung zu umgehen, gibt es verschiedene Möglichkeiten. Eine davon ist, darauf zu achten, dass die Beteiligung möglichst gering ausfällt. Hierbei können insbesondere Börsenkurse oder Verkäufe unter Dritten angewendet werden. Sollte dies nicht möglich sein, kann der Wert unter "für nicht steuerliche Zwecke üblichen Methoden" ermittelt werden.

Es ist jedoch wichtig zu beachten, dass die Umgehung der Wegzugsbesteuerung ein gewisses Fachwissen erfordert und nicht von Laien alleine geplant werden sollte. Auch eine professionelle Beratung kann hierbei hilfreich sein.

Eine kreative Möglichkeit, die Wegzugsbesteuerung zu umgehen, besteht darin, das Unternehmen massiv umzustrukturieren. Diese Option erfordert jedoch einen erheblichen Vorlauf und ergibt in den wenigsten Fällen einen Sinn.

Insgesamt ist es wichtig, sich im Vorfeld gründlich über die steuerlichen Aspekte der Gründung einer Holding-Gesellschaft zu informieren und gegebenenfalls professionelle Hilfe in Anspruch zu nehmen.

Die Erbschaftssteuer

Eine Gründung einer Holding kann auch langfristig als Vorbereitung für eine mögliche Unternehmensnachfolge dienen. Hierbei profitieren natürliche Personen von Vorteilen bei der Erbschaftssteuer. Es gibt zwei Arten der Verschonung von Betriebsvermögen: Die Regelverschonung nach § 13 b Abs. 4 i.V.m. § 13 a ErbStG, welche eine 85 %ige Befreiung des Betriebsvermögens vorsieht, sowie die Optionsverschonung, welche eine 100 %ige Freistellung des Betriebsvermögens ermöglicht. Personengesellschaften haben hierbei gegenüber Kapitalgesellschaften klare Vorteile. Allerdings gibt es bereits zahlreiche Klagen, die eine Doppelbesteuerung verhindern sollen und die letztendlichen Urteile stehen noch aus.

Vorteile und Nachteile einer Holding

Wenn Sie als Unternehmer eine Holding gründen möchten, sollten Sie sich nicht nur auf die Vorteile dieser Struktur konzentrieren, sondern auch die möglichen Nachteile in Betracht ziehen. Trotz der vielen Vorteile, wie beispielsweise der Steuerersparnis und der besseren Kontrolle über die Tochtergesellschaften, gibt es auch mögliche Risiken und Herausforderungen, die mit der Gründung einer Holding verbunden sind. Es ist wichtig, dass Sie diese Nachteile und Risiken sorgfältig abwägen und eine umfassende Analyse durchführen, bevor Sie eine Entscheidung treffen. Denn nur so können Sie sicherstellen, dass die Gründung einer Holding für Ihr Unternehmen tatsächlich die beste Option ist und langfristig erfolgreich sein wird.

Vorteile einer Holding

Die Gründung einer Holding bietet zahlreiche Vorteile für Ihr Unternehmen:

- Das Vermögen der Muttergesellschaft ist vor Insolvenz der Tochtergesellschaften geschützt

- Steuerliche Vorteile ermöglichen eine finanzielle Optimierung der Holding-Gesellschaft

- Größere Unternehmen können von einer Holdingstruktur profitieren, indem sie nach Branchen oder Ländern strukturiert werden

- Jede Gesellschaft innerhalb der Holding kann teilweise selbstständig handeln

- Finanzen und Haftungen können gestreut und beschränkt werden, was den Vorteil einer beschränkten Haftung bietet

- Innerhalb der Holding kann die Dachgesellschaft als Kreditgeber für die Tochtergesellschaften fungieren

Einer der größten Vorteile ist der Vermögensschutz. Auch steuerlich bietet die Holding-Gesellschaft diverse Vorteile, die Sie für eine optimale finanzielle Ausrichtung nutzen können. Vor allem größere Unternehmen profitieren von der Gründung einer Holding, da Sie nach Branchen oder Ländern strukturieren und jede Gesellschaft teilweise eigenständig handeln kann.

Durch die Streuung von Finanzen und Haftungen können auch Risiken minimiert werden. Besonders der Vorteil der beschränkten Haftung ist dabei ein wichtiger Faktor. Weiterhin ist es möglich, innerhalb der Holding die Dachgesellschaft als Kreditgeber für die Tochtergesellschaften auszubauen. Wenn Sie also überlegen, eine Holding zu gründen und von diesen Vorteilen profitieren möchten, können Sie gerne Kontakt zu uns aufnehmen.

Nachteile einer Holding

Obwohl die Gründung einer Holding zahlreiche Vorteile mit sich bringt, gibt es auch einige Nachteile, die nicht außer Acht gelassen werden sollten. Hier sind einige Punkte, die Sie beachten sollten:

- Die Gründung einer Holding ist mit Kosten verbunden.

- Bei mangelnder Akkuratesse bei den Abrechnungen können Gewinne und Verluste nicht korrekt abgeführt werden, was die Holding-Gesellschaft beeinträchtigen kann.

- Ist die Holding-Gesellschaft nicht erfolgreich, können unter Umständen auch Tochtergesellschaften zusammen mit dem Mutterunternehmen untergehen.

- Die Breite der Streuung des Risikos kann je nach Größe der Struktur auch zu einer Verringerung des Überblicks und einer Einschränkung der Flexibilität führen.

Dennoch sollten die Vorteile und Nachteile einer Holding gründlich abgewogen werden, um herauszufinden, ob eine Holding für Ihr Unternehmen die richtige Entscheidung ist. Wenn Sie Hilfe bei der Entscheidungsfindung oder der Gründung einer Holding benötigen, können Sie gerne Kontakt zu uns aufnehmen.

Fazit – Ist die Gründung einer Holding lohnenswert?

Insgesamt bietet die Gründung einer Holding zahlreiche Vorteile für Ihr Unternehmen. Allerdings ist es wichtig, die Holding sorgfältig zu planen und zu gründen, da es auch Nachteile geben kann. Als Laie ist es schwierig, das notwendige Fachwissen zu besitzen. Insbesondere wenn bereits ein Unternehmen besteht, welches in eine Holdingstruktur überführt werden soll, sind Profis gefragt. Zum Glück gibt es Steuerberater wie uns, die sich auf Optimierung von Steuerstrukturen spezialisiert haben und Ihnen bei der Gründung und Planung der Holding zur Seite stehen können. Wenn Sie also überlegen, eine Holding zu gründen, zögern Sie nicht, uns zu kontaktieren. Wir beraten Sie gerne und helfen Ihnen dabei, eine solide Holdingstruktur aufzubauen, damit Ihr Unternehmen von Anfang an auf soliden Füßen steht.